Liying Wang, Legal Master (王琍瑩 / 法務輔導長 & 明日科技法律事務所主持律師)

帶領內建法務團隊,提供企業經營、合約協商、紛爭處理等各方面法律諮詢,輔導建立營運管理機制,必要時也協助團隊尋求「突破框架」的解方。曾任 HTC 全球營運資深法務經理、萬國法律事務所科技法律部律師,也曾服務於士林地方法院、台北高等行政法院。美國西北大學法學碩士、政大法學士、政大 EMBA,具備美國紐約州與台灣律師執照。

加密貨幣 (Cryptocurrency) 的定性和應用變化十分多元,可能是商品 (Commodity)、數位資產 ( Digital Asset)、證券 (Security),也可能是貨幣 (Currency; Money),對全球金融體系的影響力,仍在不斷地快速演化。自從 6 月 18 日,擁有 24 億用戶的 Facebook,宣佈推出加密貨幣 Libra 以來,受到全球熱烈關注,也相對引發各國央行疑慮。對此,中央銀行總裁楊金龍表示:「臉書幣畢竟不是貨幣」,初步仍將 Libra 定位為代幣;不到幾天,副總裁陳南光接受媒體專訪時則認為:「Libra屬私人貨幣 (private money) 的一種,當然就是要挑戰主權貨幣」。

一個央行、兩種觀點,代表著完全不同的監管立場。如果將 Libra 定位為代幣,監管重點可能放在查緝黑市匯兌、防洗錢、反資恐;而如果看清 Libra 以私人貨幣取代法幣的願景,各國央行似乎必須停下腳步,反思數百年來人類社會對於法幣的認知:試圖以單一政府法規,抵制或對抗未來可能無所不在的 Libra,會不會反而只是邊緣化自己?

書上說,加密貨幣很難成為真正的貨幣

貨幣,就是錢。一般日常生活使用的新台幣、美元或日圓,稱作法定貨幣 (Legal Tender; Fiat),是官方發行用以作為交易媒介 (A Medium of Exchange)、計價 (A Unit of Account),並儲存價值 (A Store of Value) 的一種支付工具。但事實上,貨幣的購買力,取決於市場流通性,而市場流通性取決於對貨幣的信任。單一政府發行的法幣容易獲得信任,卻也不全然如此,例如,歐盟各國為促成統一市場,共同採行歐元;又如,委內瑞拉惡性通膨嚴重,法幣也變廢紙。因此,只要有足夠的使用者信任並據以交易、計價、儲存價值,即便由民間發行,也可能具備貨幣的效用。

至於加密貨幣會不會成為真正的貨幣,早在 2018 年中,歐洲議會 (European Parliament) 的經濟與貨幣事務委員會 (Economic and Monetary Affairs Committee) 即委外進行「加密貨幣與貨幣政策」(Cryptocurrencies and Monetary Policy) 的研究。研究報告指出,只要克服交易速度的問題,區塊鏈 (Blockchain) 在技術上,能夠促成私人發行 (Privately-Issued)、數位原生 (Digital)、有助於點對點交易 (Peer-to-Peer Transactions) 的新型態貨幣 (A New Form of Money) 誕生,然而,基於以下四大理由,該報告認為加密貨幣 在應用面,仍難成為真正的貨幣:

1. 價格波動劇烈 (Volatility):現階段加密貨幣多設有發行量限制,發行機構無法透過調節供給來控制漲跌幅。而價格波動過大,可能導致一杯標價 3 Tokens 的咖啡,今天相當於新台幣 50 元,明天卻飆漲為 500 元,當然難以作為具備穩定價值的交易媒介。

2. 欠缺完整、規模化 (Scalability) 的應用場景:現階段加密貨幣落地應用場景侷限,僅少數早期商戶參與,對不諳區塊鏈技術的普羅大眾而言,進入門檻仍高,尚未形成正向網路效應 (Network Effect),實用性短期內難與法幣比擬。

3. 無法確保金融穩定性 (Financial Stability):在法幣的世界裡,一旦發生流動性危機,通常由央行扮演紓困角色 (Lender of Last Resort),向金融市場挹注巨額資金,緩解流動緊縮的壓力,以阻止系統性的信心崩解。然而,加密貨幣的民間發行方,難以擔負此種穩定金融的任務。

4. 欠缺監督與制衡 (Checks and Balances) 機制:民主政府運作當中的「代理人理論」(Principal-Agent Theory) ,強調透過形式化制度設計,以確保監督與制衡,減輕官僚體系的代理成本。研究報告最終認為,民間發行加密貨幣,不可能建立適當的監督制衡機制以獲得使用者信任,而這將是挑戰法幣的最大障礙。

現實是,加密貨幣可以成為貨幣,影子央行可能成為超級央行

Libra 釋出之後,各國央行沈不住氣、強烈圍剿,或許是「正中下懷」。儘管所有 FinTech 應用,都同樣高舉「普惠金融」(Inclusive Financing) 的旗幟,同樣號稱鎖定沒有銀行帳戶 (Unbanked) 或未能受到完整銀行服務 (Underbanked) 的人口,但是相較於印尼的 GO-JEK (儲值與支付)、印度的 PaisaDukan (借貸)、美國的 Mint.com (帳戶管理) 這些「在框框裡」單挑銀行既有業務的應用, Libra 則選擇越級打怪,在法幣進入銀行大門之前,直接創造「A New Global Currency」,一種全新的、超越各國央行的貨幣供給,先用空軍的方式跟各國法幣拼搏,然後才回過頭來與傳統銀行體系的地面部隊一較高下。

這個決定看似聰明,但是穩定幣 (Stablecoin) 挑戰法幣並不是新的概念,也尚未出現成功取代法幣的案例,到底 Libra 哪來的自信?我們就從 Libra 白皮書的說明,逐一檢視前面提到的四大挑戰:

1. 價格波動的問題:Libra 以貨幣發行作為普惠金融理想世界的起手式,當然要確保價格穩定。除了捨棄加密貨幣常見的發行量限制,防止人為炒作之外,也採取類似穩定幣的方式與法幣掛勾,賦予 Libra 內在價值 (Intrinsic Value)。

只是 Libra 更為高明,不只錨定單一法幣,而是藉由 Libra Association 每位成員各 1,000 萬美元的注資,以及使用者購入 Libra 時 1:1 的發行儲備,投入一系列低波動性資產,包括主流法幣 (美元、歐元、日圓等) 與短期國債,並適時調節配置,以分散風險、強化保值,排除對單一法幣的依賴。白話一點說,一單位 Libra 不等於一美元、也不等於一歐元,它會有自己的匯率,並且比任何主流法幣都更穩定,如果有一天再度爆發全球系統性的金融危機,或許只剩 Libra 的持有者還能淡定。

2. 規模化的問題:Facebook 月活躍用戶 (Monthly Active User; MAU) 高達 24億,遠大於全球任何一個主權國家人口,甚至已經涵蓋全球 77 億總人口的三分之一,而這個數字還沒計入 WhatsApp、Messenger、Instagram 這些 Facebook 旗下同樣受歡迎的兄弟姊妹。

此外,由於廣告是 Facebook 一路以來主要獲利來源,「設法提高流量」早已內化為 Facebook 的生存本能。新物種 Libra 有著同樣的基因優勢,再加上 Libra Association 的多元組成促進線上線下交易場景融合,使用者甚至對區塊鏈與加密貨幣毫無認知,也能更容易使用 Libra ,從而使整個生態系所建構的金流與資訊流相輔相成,進一步加速網路效應的擴散。有朝一日,Libra 成為主流貨幣,使用者高喊「In Libra We Trust」,恐怕也不是癡人說夢。

3. 金融穩定性的問題:前面提到,Libra 將儲備金透過主流法幣與短期國債進行資產配置,還能隨著各國經濟情勢重大變化而調整因應,我們可以將這樣的儲備金,理解為類似主權國家的外匯存底 (Foreign Exchange Reserves),不但可以用來穩定匯率,同時也表彰清償能力,要說它無法擔負穩定金融的任務,恐怕是小看了 Libra 的能耐。

事實上,Libra 的普及可能對各國貨幣政策造成影響,才是更該擔心的事。從這個霸氣的儲備金操作,也可以明顯看出 Libra 企圖成為「超級央行」,發行全球通用貨幣的野心。

4. 監督機制的問題:首先,在組織架構層面,Libra 自始即由獨立於 Facebook 的第三方非營利組織 Libra Association 來運作,並強調隨著開發進程,將持續與各國政府共同形塑適當的監理環境,以確保消費者權益獲得保護。

其次,在技術標準層面,Libra Core 公鏈是開放源碼 (Open Source),採用 Apache 2.0 授權條款,由開源社群共同開發、使用與維護,這樣的作法,除了加速擴張生態系的商業目的之外,也可以確保技術文件的公正性與透明性。

此外,針對前述儲備金機制,Libra 也強調將分散委託給具有投資級信用評等的各地託管機構,以落實稽核,並避免集中管理的系統性風險。換言之,類似 2018 年穩定幣 USDT 儲備不足、非法挪用這種典型的代理成本爭議,在 Libra 規劃的機制下,將可以大幅降低。

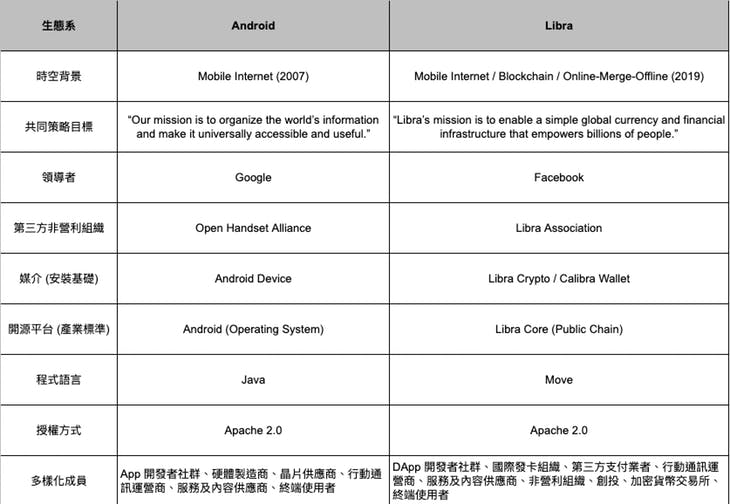

無論你喜不喜歡,Libra 生態系都會在這裡 Libra 一出場擺出這種陣仗,絕對是票房保證。什麼陣仗呢?第三方非營利組織、媒介 (安裝基礎)、開源平台 (產業標準)、開發者社群、以及一群廣大而多樣化並且具有共同策略目標的盟友。咦!好像在哪裡見過?這與當年Google 推動 Android 生態系,加速全球 Mobile Internet 普及的劇本十分類似。

自然生態環境中,食物鏈的運作雖然看似弱肉強食,實際上卻是互惠共生。早在十多年前,Google 選擇採取開放式平台策略,逐步建立 Android 生態系,即已驗證在數位經濟的時代,以合作共生取代零和賽局,是確實可行、甚至更為成功的道路。Libra 揭示的願景,幾乎是當年 Android 生態系的復刻,因此我們觀察 Android 生態系一路走來的縮時攝影,可以預測 Libra 生態系作為區塊鏈新一波典範轉移 (Paradigm Shift) 的路線與方向。

整個 Android 生態系誕生初期,透過開放手機聯盟 (Open Handset Alliance; OHA) 的建立,與主要手機供應商、經銷商及使用者建立關係,儘管有時必須排除競爭者 (例如 Windows Operating System) 在同一生態系從事競爭行為,Android 付出最多的心血,仍在於維持生態系成員的多樣性,藉由作業系統標準化與效能最佳化,協助硬體廠商減少成本並加速創新,鼓勵軟體或內容開發者投入加值應用,也因而獲得運營商普遍支持,形成交互網路效應,使 Android 在行動裝置市場的擴張勢如破竹。

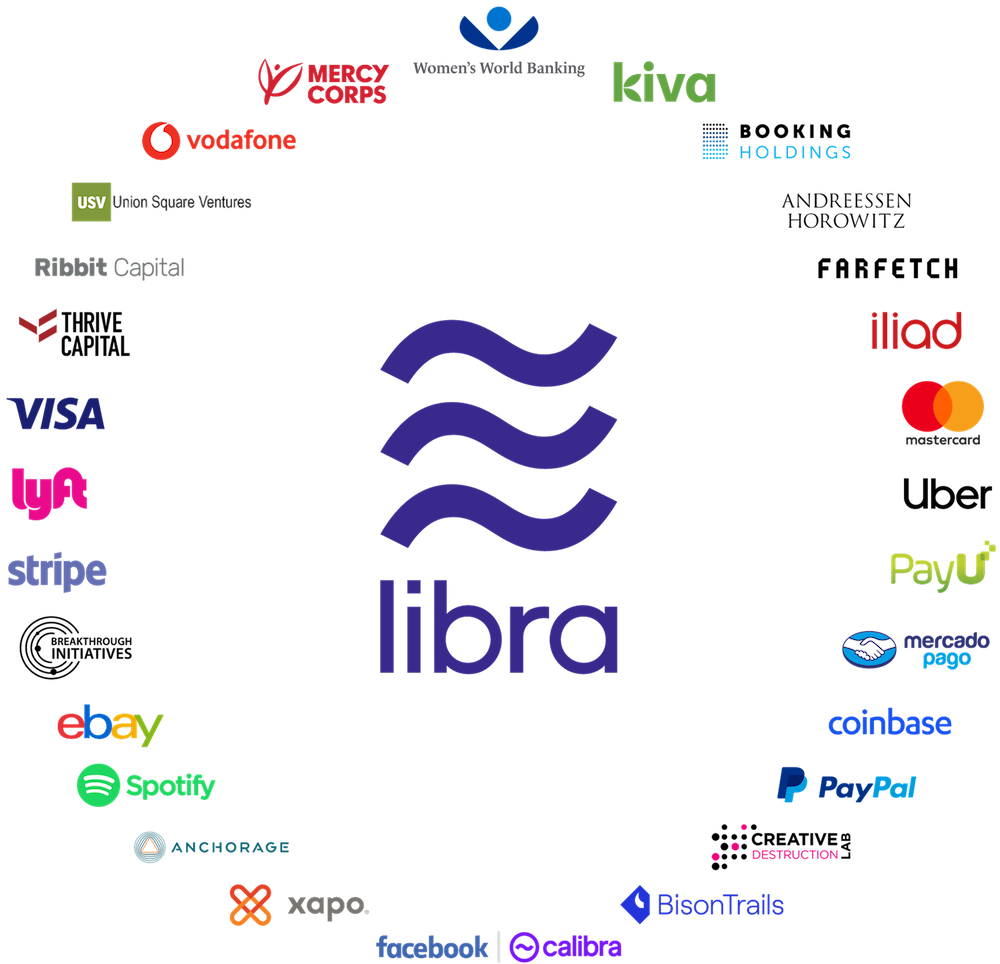

基於類似的運作模式,Facebook 建構 Libra 生態系,也是為了驅動網路效應,從而擴大使用者基礎,同時透過全新的 Move 程式語言,建立有別於現行主流 Ethereum 的 Libra Core 公鏈基礎設施,進一步推動 Libra 生態系專屬的加密貨幣支付協定與各項智慧合約應用,形成相容性的壁壘,增加使用者的轉換成本,達到鎖定效應 (Lock-In Effect),也提高競爭行為的難度,最終追求「資訊流帶動金流、金流衍生資訊流」相輔相成的運作模式,並與生態系成員價值共享。 Libra Association 公布目前已知的 29 名創始成員,相當於為我們勾勒出 Libra 心中所想像生態系發展的藍圖,除了 Facebook 和 Calibra 自己 (也別忘了兄弟姊妹 WhatsApp、Messenger、Instagram),洋洋灑灑包括:國際發卡組織 Visa、Mastercard,第三方支付業者 PayPal、Stripe,行動通訊運營商 Vodafone、Iliad,服務及內容供應商 Uber、Lyft、Spotify、eBay、Booking Holdings (旗下包括 Booking.com、Priceline.com、Agoda.com、Kayak、Rentalcars.com、OpenTable),非營利組織 Women’s World Banking,創投 Andreessen Horowitz (a16z)、Union Square Ventures,加密貨幣交易所 Coinbase 等等,來自四面八方擁有共同願景的成員,結合成一個休戚與共的生態系。這只是第一代的創始成員,而我們已經可以看到當中蘊藏的商業機會。

Libra Association 共獲得 29 家企業巨頭響應加入。(Source: libra.org)

當然,無論是初始的 VIP 俱樂部,或是 Libra 宣稱正式上線前將部署的 100 個成員節點,抑或是最終將由許可制 (Permissioned) 走向非許可制 (Permissionless) 的規劃,關於「Libra 根本不算去中心化」的質疑聲浪不曾稍歇。但是,在「絕對去中心化」的完美境界實現之前,Libra 挑戰的其實不是「中心化 VS. 去中心化」的意識形態之爭,而是如同 iOS 與 Android 當年典型「封閉式生態系 VS. 開放式生態系」的路徑選擇,區塊鏈技術只是其中工具的一種。Mobile Internet 這一段寶貴的歷史經驗,可以幫助我們反覆回顧思考,如何在新的生態系中順勢建立自身價值,避免重複台灣過去硬體代工思維,在整個網路產業價值鏈面臨「毛三到四」(毛利率 3% 到 4%) 的困境。

打不過它,就認真加入它

回頭看看 Android 生態系興起,至今不過十多年,已經為整個商業生態系、乃至於全體人類社會運作帶來莫大改變,而這樣的生態演化,在未來數十年的物聯網時代,仍將持續,直到下一次成功的物種突變,帶來新的方向。

同樣的,對於開發者或任何人來說,眼前橫空出世、野蠻生長的 Libra 生態系,無論你喜不喜歡,它都會稱霸好一陣子;而無論你的開發項目是社群、數位內容、金融科技,或是代幣經濟,都不可能不受到影響。以台灣最受歡迎的 LINE 平台為例,長期經營本地社群與 LINE TV 數位內容、正在申請純網銀執照、同時也建立 LINK 區塊鏈,期許帶動整個代幣經濟的蓬勃發展,卻也不得不面對 Facebook 這個擁有全台灣 1900 萬用戶數的巨人,以及站在巨人肩膀上的 Libra。

歷史經驗告訴我們:打不過就加入它。開發者轉念想想自己在未來的三年、五年、三十年,將如何扮演好 Libra 生態系一份子的角色、能夠為這個生態系帶來何種價值,或許更為實際。

然而,開發者也不要輕易陷入生態系迷思。生態系的運作既然強調價值共創、利潤共享,成員容易傾向在與領導者的關係當中交出話語權。Android 生態系中,硬體廠商彼此陷入規格戰,甚至補貼與削價競爭,無論頂級或廉價,只要能夠擴大 Android 安裝基礎,都是 Google 所樂見,也因此硬體廠商合作夥伴,隨時可能被另一個銷量更好的硬體廠商所取代。

有鑑於此,開發者參與 Libra 生態系,應思考如何強化戰力佈署、與其他成員產生差異化。除了成為 Libra 的最佳戰友,也可同時建立自己的小生態系,與既有的大生態系形成相互依賴的關係,一旦終止關係,既有的大生態系必須付出高昂的代價。如此一來,才能避免淪為可有可無的成員,確保長期與生態系合作共生。

當然,生態系的長治久安,除了安內,還必須攘外。Libra 只是開了第一槍,這個盟主的位置可以坐多久,還取決於市場上有沒有同樣量級的競爭者出現。許多人觀察到,Libra 現有成員當中沒有銀行,因此合理判斷銀行會是 Libra 主要競爭者。事實上,銀行體系雖然是 Libra 平台結合 Calibra 虛擬錢包打算聯手顛覆的對象,卻恐怕不是 Libra 心中真正的對手。

Calibra 團隊負責人 (同時也是 PayPal 前總裁) David Marcus 在接受專訪時便雲淡風輕地表示,接下來必定會展開與銀行的合作 (白話文:收服銀行,納入 Libra 體系)。至於誰才是真正可能跟 Libra 平起平坐的對手呢?想必是同樣具有「生態系」眼界的領導者。例如,同樣懷著穩定幣一統天下的初衷,從金流切入資訊流仍待一番苦戰的 USDT 和 JPM Coin;或是同樣擁有高忠誠度的使用者基礎,從資訊流跨足金流等於打通任督二脈的 Google;又或者是掌握雲端運算基礎設施與大數據,什麼都賣、什麼都不奇怪的電商龍頭 Amazon;也別忘了在中國市場自給自足,卻不時讓外界感到威脅與警戒的阿里巴巴與騰訊。以上潛在競爭對手,雖然初期驚慌失措的成分可能較高,但長期走向多個生態系並存,部分成員佔據核心、部分成員跨界遊走,就像 Android 與 iOS 生態系彼此維持動態競合一樣,或許也是符合生態系運作的現實,值得開發者持續密切關注。

前述生態系的觀念,對於監管層面的討論,同樣重要。加密貨幣每一次重量級的變革,都像自然生態環境一次成功的物種突變,啟動未來數十年、數百年的全新演化。Bitcoin 和 Ether 挑戰我們既有認知,最終美國 SEC 傾向認為它們是商品,不是證券 (因為不具投資性),是貨幣的替代品,不是貨幣 (因為價格波動與去中心化)。

然而,比起 Bitcoin 和 Ether 給證券監管機構出的考卷,Libra 這一題對各國央行的啟發,顯然已不只是在商品、證券、貨幣的傳統分類之間對號入座而已。各國央行面對這位量體更大的對手,也應該重新思考本身的定位,包括將發行官方數位法幣 (Central Bank Issued Digital Currency; CBDC) 作為自我疊代的一種可能的選項。

至於傳統銀行體系或監理機關把 Libra 當作假想敵,執著於防洗錢、反資恐的議題,則可能無濟於事。的確,在點對點轉帳、跨國資金移動的運作上, Libra 仍然堅持「數位現金交易」(Digital Cash Transactions) 的本質,認為它的日常流動與現金沒有不同,在實體世界運用現金交易並沒有事前監管,現金交易確實也有販毒、賭博、洗錢的發生,而由於 Libra 是採用具名帳戶 (Pseudonymous Account) 而非匿名帳戶 (Anonymous Account),在司法必須介入的時候,數位貨幣的流動其實是比現金更容易查緝。

因此,人們對 Libra 被利用於洗錢或資恐的疑慮不應該大於對現金的疑慮,對政府可能侵犯隱私或濫用個資的監督,不應該亞於對 Libra 或 Facebook 的監督。也因此,針對數位現金在平台上的流動,不應該輕易接受政府的行政監管措施提早在司法措施之前介入,甚至對毫無犯罪嫌疑的日常交易增加不必要的障礙。

畢竟 Libra 心中想望的,是超級央行的貨幣大夢,而國際政經秩序是當中最重要的環節,理論上 Libra 要比各國政府更關心金融犯罪與恐怖主義的動向。至於既有規制中,在線上與線下交會的這個末端環節,必要踐行的 KYC (Know Your Customer)、防洗錢、反資恐等法遵程序,要求合作夥伴的交易所、虛擬錢包或銀行遵循當地法令並配合執法,絕對是 Libra 給得起的承諾。Mark Zuckerberg 被要求出席國會聽證不是第一次,並沒有因此打擊他繼續前進的信心。Libra 從最小可行性產品 (Minimum Viable Product; MVP) 開始,雖然已經是個相當霸氣的 MVP,但我們相信更多的對話,會促成更好的產品。這次即將跟 David Marcus 連袂出席國會聽證,我們可以更清楚看到 Facebook、Libra 和國會議員,各自懷著什麼心思。

結論:Libra 全新物種,將啟動生態系未來三十年全面演化

一直以來,我們缺乏對區塊鏈應用大規模落地的具體想像。Facebook 身為網路巨擘,無懼於各國央行與銀行體系的龐大勢力,堅持開一條新路,相信在可預見的未來,Libra 會證明自己,不僅僅是一個新的支付工具選項,而是如同白皮書所說,將要創建一個實踐價值傳遞的「貨幣互聯網」(Internet of Money),啟動整個金融與商業生態系未來至少三十年的全面演化。

事實上,當「絕對中心化」的傳統運作逐漸受到質疑,而「絕對去中心化」的完美境界又難以排除交易無效率的先天缺陷,此時此刻,Libra 的出現,試圖建構一個介於兩者之間的生態系,一方面強調「相對去中心化」的開放路線與成員多樣性,另一方面仍維持「相對中心化」以確保運作效率與歸責主體,或許更為符合現階段使用者的期待。

當年科學家們發現鴨嘴獸,這個嘴巴像鴨子、身體是獸毛的奇怪動物,也經歷過各種調查研究與爭辯,甚至連假新聞陰謀論都出來了。但鴨嘴獸就是鴨嘴獸,就算因為找到哺乳證據而歸為哺乳類,也改變不了牠會下蛋的事實 (絕大多數的哺乳類為胎生)。面對一個全新的物種,一個我們根本不知道那是什麼的東西,只能先試著認識,才能決定要敵視它、還是加好友。

尤其,自然生態演化理論教給我們的道理:「生態系中的生物多樣性愈豐富,面對挑戰時的存活機會愈大。」當我們進行這些討論,始終應該站在一個較為長遠而宏觀的位置,對內望向生態系各個靜態與動態的面向,對外設想數個競爭生態系並存的可能樣貌。最重要的,無論開發者、各國央行或監理機關,都無法自外於這一個或數個無所不在、不受國界拘束的生態系,必須在當中找到自己的最佳定位、以及短、中、長期貢獻價值的方法,否則終將趨向邊緣化。

【歡迎所有 AI / IoT、Blockchain / Crypto 的創業者,加入專為你們服務的 AppWorks Accelerator】

Photo by Libra on Twitter